Dalam menghadapi tantangan ekonomi global yang terus berkembang, regulasi keuangan menjadi salah satu pilar utama untuk menjaga stabilitas sektor keuangan dunia.

Regulasi ini tidak hanya bertujuan untuk menjaga keberlanjutan sistem perbankan dan asuransi, tetapi juga untuk melindungi masyarakat dari risiko yang dapat terjadi akibat krisis finansial.

Dua regulasi penting yang berperan dalam menciptakan stabilitas ini adalah Basel III yang mengatur sektor perbankan, dan Solvency II yang berlaku di sektor asuransi. Melalui artikel ini, kita akan mempelajari secara mendalam mengenai kedua regulasi ini, serta bagaimana mereka berkontribusi terhadap pengelolaan risiko dan ketahanan finansial.

Daftar Isi

- 1 Pengertian Basel III

- 2 Pengertian Solvency II

- 3 Regulasi Basel III dan Solvency II

- 4 Keuntungan Basel III dan Solvency II untuk Perusahaan

- 5 Tren Terbaru Implementasi Basel III dan Solvency II

- 6 Contoh Perusahaan yang Berhasil dengan Basel III dan Solvency II

- 7 Tantangan dan Prospek ke Depan dalam Penerapan Basel III dan Solvency II

- 8 Regulasi di Indonesia

Pengertian Basel III

Basel III adalah standar internasional yang diperkenalkan untuk memperkuat ketahanan sektor perbankan dalam menghadapi risiko sistemik dan ketidakstabilan pasar.

Regulasi ini diwujudkan dengan ketentuan baru yang lebih ketat terkait modal minimum dan pengelolaan likuiditas bank. Basel III bertujuan untuk meningkatkan daya tahan bank dalam menghadapi potensi krisis di masa depan.

Sejarah Perkembangan Basel

Basel III tidak hadir begitu saja. Sebelumnya, Basel I yang diterbitkan pada 1988 menetapkan standar modal minimum bagi bank, yang lebih berfokus pada pengukuran risiko kredit. Pada tahun 2004, Basel II muncul dengan pendekatan yang lebih komprehensif dengan memperkenalkan tiga pilar pengawasan—modal minimum, pengawasan dan evaluasi risiko, serta pengungkapan informasi. Namun, krisis finansial 2008 mengungkapkan kelemahan dari regulasi tersebut, terutama terkait dengan ketahanan bank menghadapi guncangan ekonomi yang luar biasa. Oleh karena itu, Basel III disusun pada 2010 dengan tujuan memperbaiki kekurangan-kekurangan tersebut dan mencegah terulangnya krisis.

Komponen Utama Basel III

- Basel III terdiri dari beberapa komponen utama yang bertujuan untuk memperkuat ketahanan bank dalam menghadapi risiko sistemik. Beberapa di antaranya adalah:

- Modal Minimum: Bank diwajibkan memiliki modal inti yang lebih besar dan lebih berkualitas.

- Buffer Kapital: Buffer modal tambahan yang digunakan oleh bank untuk menahan dampak dari kondisi pasar yang buruk.

- Rasio Leverage: Menetapkan batasan penggunaan utang oleh bank untuk mengurangi risiko terlalu banyak bergantung pada pendanaan eksternal.

- Likuiditas Jangka Pendek (LCR): Bank harus memiliki likuiditas yang cukup untuk memenuhi kebutuhan keuangan dalam jangka pendek (30 hari).

- Rasio Pendanaan Stabil (NSFR): Mewajibkan bank memiliki sumber pendanaan yang stabil untuk mendukung operasi jangka panjang.

Tujuan Utama Basel III

Basel III bertujuan untuk mengurangi risiko sistemik yang dapat mengguncang ekonomi global dengan memastikan bahwa bank memiliki struktur modal yang kuat dan likuiditas yang cukup untuk bertahan dalam situasi krisis. Dengan standar yang lebih ketat, Basel III diharapkan dapat menciptakan sektor perbankan yang lebih aman dan lebih stabil.

Baca juga : Apa Kaitannya Basel III dan Solvency II dengan Manajemen Risiko?

Pengertian Solvency II

Solvency II adalah regulasi yang dirancang untuk sektor asuransi di Uni Eropa, dengan tujuan untuk memastikan bahwa perusahaan asuransi memiliki modal yang cukup untuk menanggung kewajiban mereka terhadap pemegang polis. Regulasi ini menekankan pentingnya pengelolaan risiko yang lebih baik dan transparansi dalam operasional perusahaan asuransi untuk menjaga stabilitas industri dan melindungi kepentingan konsumen.

Latar Belakang Solvency II

Sebelum adanya Solvency II, sektor asuransi di Eropa diatur oleh Solvency I, yang dianggap kurang efektif dalam mengelola risiko yang berkembang di industri asuransi modern. Solvency II diperkenalkan untuk mengatasi kekurangan ini dan memperkenalkan pendekatan berbasis risiko yang lebih dinamis. Solvency II mengharuskan perusahaan asuransi untuk lebih transparan dalam pengelolaan dan pelaporan risiko mereka kepada regulator dan publik.

Komponen Solvency II

Solvency II memiliki tiga pilar utama yang harus dipatuhi oleh perusahaan asuransi:

- Pilar I: Menetapkan persyaratan modal minimum yang harus dimiliki oleh perusahaan asuransi berdasarkan risiko yang dihadapi.

- Pilar II: Fokus pada pengawasan internal perusahaan, untuk memastikan bahwa mereka memiliki sistem manajemen risiko yang efektif.

- Pilar III: Mewajibkan perusahaan asuransi untuk mengungkapkan informasi yang lebih lengkap mengenai kondisi finansial dan risiko yang mereka hadapi kepada regulator dan publik.

Tujuan Solvency II

Tujuan dari Solvency II adalah untuk meningkatkan perlindungan konsumen, memperkuat stabilitas pasar asuransi, serta menciptakan sistem yang lebih transparan dan dapat dipercaya. Dengan adanya regulasi ini, diharapkan perusahaan asuransi dapat lebih siap dalam menghadapi risiko yang lebih kompleks dan mengurangi kemungkinan kerugian besar yang dapat memengaruhi pemegang polis.

Baca juga : Perbandingan Equity Financing di Berbagai Negara

Regulasi Basel III dan Solvency II

Penerapan regulasi seperti Basel III dan Solvency II memerlukan pendekatan yang berbeda sesuai dengan sektor yang diatur. Basel III berfokus pada sektor perbankan, sementara Solvency II ditujukan untuk sektor asuransi. Masing-masing regulasi ini membawa dampak besar terhadap cara perusahaan dalam mengelola risiko dan modal mereka.

- Implementasi Basel III dalam Perbankan

Implementasi Basel III dalam sektor perbankan telah membawa perubahan signifikan dalam cara bank mengelola risiko dan modal mereka. Dalam hal ini, bank-bank besar global perlu melakukan penyesuaian besar untuk mematuhi regulasi ini, baik dari sisi peningkatan modal maupun pengelolaan likuiditas. Penyesuaian ini memungkinkan bank untuk lebih siap menghadapi guncangan pasar dan meningkatkan kemampuan mereka dalam menjaga stabilitas finansial global.

- Implementasi Solvency II di Industri Asuransi

Di industri asuransi, penerapan Solvency II juga menghadirkan tantangan tersendiri. Dengan adanya pendekatan berbasis risiko yang lebih kuat, perusahaan-perusahaan asuransi di Eropa harus menyesuaikan sistem mereka untuk memastikan mereka dapat memenuhi persyaratan modal yang lebih tinggi dan memastikan bahwa risiko dapat terkelola dengan lebih baik. Implementasi Solvency II juga menuntut transparansi yang lebih besar, yang berfungsi untuk meningkatkan kepercayaan konsumen dan regulator terhadap industri asuransi.

Baca juga : Studi Kasus Risk Management dan Enterprise Risk Management (ERM) di Perusahaan Nestlé

Keuntungan Basel III dan Solvency II untuk Perusahaan

Setiap regulasi tentu membawa manfaat bagi perusahaan yang mematuhinya, terutama dalam meningkatkan ketahanan finansial dan memperkuat kepercayaan investor. Basel III dan Solvency II bukan hanya untuk mematuhi ketentuan hukum, tetapi juga memberikan keuntungan kompetitif bagi perusahaan dalam jangka panjang.

- Penguatan Stabilitas Finansial

Salah satu keuntungan besar yang didapat perusahaan dari penerapan Basel III dan Solvency II adalah penguatan stabilitas finansial. Bank dan perusahaan asuransi yang berhasil memenuhi persyaratan regulasi ini akan menjadi lebih tahan terhadap krisis finansial dan potensi kerugian besar, karena mereka memiliki cadangan modal yang cukup untuk menghadapi segala jenis risiko yang muncul.

- Peningkatan Kepercayaan Konsumen dan Investor

Kepatuhan terhadap Basel III dan Solvency II juga meningkatkan kepercayaan konsumen dan investor. Perusahaan yang mematuhi regulasi ini menunjukkan komitmen terhadap stabilitas dan transparansi operasional, yang membuat mereka lebih dapat dipercaya. Ini tentu akan menarik lebih banyak investor dan menjaga kepercayaan konsumen, yang sangat penting dalam menjaga keberlanjutan bisnis.

- Optimasi Pengelolaan Risiko dan Modal

Basel III dan Solvency II mendorong perusahaan untuk lebih efisien dalam mengelola risiko dan modal mereka. Dengan ketentuan yang lebih ketat, perusahaan diharuskan untuk memiliki sistem manajemen risiko yang lebih baik dan memastikan penggunaan modal yang lebih efisien. Hal ini dapat menghasilkan pengelolaan bisnis yang lebih stabil dan menguntungkan dalam jangka panjang.

Baca juga : Lindungi Bisnis Anda dari Ancaman Gempa Megathrust: Strategi BCDR yang Komprehensif

Tren Terbaru Implementasi Basel III dan Solvency II

Seiring dengan berjalannya waktu, regulasi keuangan ini juga beradaptasi dengan perkembangan dunia digital dan tren global yang baru. Dalam bagian ini, kita akan melihat bagaimana teknologi, perubahan ekonomi, dan keberlanjutan mempengaruhi penerapan Basel III dan Solvency II.

- Digitalisasi dan Pengaruh Teknologi pada Risiko

Seiring dengan kemajuan teknologi, digitalisasi memainkan peran yang semakin besar dalam pengelolaan risiko di sektor perbankan dan asuransi. Teknologi seperti big data, kecerdasan buatan (AI), dan machine learning membantu perusahaan untuk lebih tepat dalam mengidentifikasi dan mengelola risiko. Hal ini memungkinkan mereka untuk memenuhi regulasi dengan lebih efisien dan dapat mengatasi tantangan baru yang muncul dalam pengelolaan risiko finansial. - Adaptasi terhadap Perubahan Ekonomi Global

Perubahan ekonomi global yang cepat menuntut sektor keuangan untuk lebih fleksibel dalam menghadapinya. Ketidakpastian ekonomi, seperti krisis finansial atau resesi global, membuat pentingnya memiliki sistem yang dapat menyesuaikan diri dengan cepat terhadap perubahan tersebut. Basel III dan Solvency II terus beradaptasi dengan kondisi ekonomi global, memastikan sektor keuangan tetap tangguh dan siap menghadapi krisis. - Integrasi Keberlanjutan dan ESG

Tren keberlanjutan dan faktor-faktor ESG (Environmental, Social, Governance) kini menjadi bagian penting dalam regulasi keuangan. Dengan meningkatnya perhatian terhadap isu-isu keberlanjutan, baik Basel III maupun Solvency II sedang menyesuaikan ketentuan mereka untuk mencakup faktor-faktor ini dalam pengelolaan risiko. Perusahaan yang memperhatikan aspek keberlanjutan lebih dipandang positif oleh pasar, yang juga berkontribusi pada keberlanjutan mereka sendiri.

Baca juga : Ketahanan Bisnis : Peran GRC Terintegrasi Menjadi Kunci Sukses Penerapan ESG

Contoh Perusahaan yang Berhasil dengan Basel III dan Solvency II

Untuk lebih memahami dampak positif dari regulasi-regulasi ini, mari kita lihat beberapa contoh perusahaan yang berhasil mengimplementasikan Basel III dan Solvency II dalam operasional mereka, dan bagaimana hal tersebut berkontribusi pada kesuksesan mereka.

- Perbankan yang Sukses dengan Basel III

Beberapa bank besar yang berhasil dalam penerapan Basel III adalah JPMorgan Chase dan Goldman Sachs. Mereka tidak hanya meningkatkan modal dan likuiditas, tetapi juga memperkuat prosedur pengelolaan risiko untuk mematuhi regulasi ini. Keberhasilan mereka menunjukkan bagaimana penerapan Basel III dapat memperkuat ketahanan bank di tengah tantangan pasar.

- Perusahaan Asuransi yang Sukses dengan Solvency II

Di industri asuransi, perusahaan seperti Allianz dan Prudential telah berhasil menerapkan Solvency II dengan sangat efektif. Mereka tidak hanya memenuhi persyaratan modal yang lebih ketat, tetapi juga meningkatkan sistem manajemen risiko dan transparansi mereka. Hal ini membuat mereka lebih mampu melindungi pemegang polis dan memperkuat posisi mereka di pasar.

Baca juga : 6 Pihak yang Harus Terlibat dalam Penyusunan Contingency Plan Perusahaan

Tantangan dan Prospek ke Depan dalam Penerapan Basel III dan Solvency II

Meskipun regulasi ini memberikan banyak manfaat, penerapannya juga tidak terlepas dari tantangan yang dihadapi perusahaan-perusahaan. Pada bagian ini, kita akan membahas tantangan utama yang harus dihadapi dan prospek masa depan terkait penerapan regulasi ini.

- Biaya Tinggi

Salah satu tantangan utama dalam implementasi Basel III dan Solvency II adalah biaya tinggi yang diperlukan untuk mematuhi ketentuan-ketentuan baru ini. Baik bank maupun perusahaan asuransi perlu mengeluarkan biaya untuk peningkatan modal, pengembangan sistem manajemen risiko, serta pelaporan yang lebih kompleks. - Perubahan Budaya Organisasi

Proses perubahan budaya organisasi yang dibutuhkan untuk mematuhi regulasi ini juga menjadi tantangan besar. Perusahaan harus beradaptasi dengan pendekatan yang lebih berbasis risiko dan lebih terbuka terhadap transparansi. Perubahan ini bisa memerlukan waktu dan komitmen yang kuat dari seluruh tingkat organisasi - Kompleksitas Regulasi

Tantangan lain yang dihadapi adalah kompleksitas dari regulasi itu sendiri. Ketentuan yang berlaku tidak hanya menuntut perusahaan untuk mengelola risiko secara lebih hati-hati, tetapi juga membutuhkan pemahaman yang mendalam tentang berbagai aspek hukum dan keuangan yang terkait.

Baca juga : Mengenal Risiko Inheren, Kelalaian Laporan Keuangan dalam Bisnis

Regulasi di Indonesia

Sebagai negara dengan sistem keuangan yang berkembang, Indonesia juga memiliki tantangan tersendiri dalam mengimplementasikan regulasi internasional seperti Basel III dan Solvency II.

Penerapan regulasi tersebut perlu disesuaikan dengan kondisi pasar domestik dan tujuan pemerintah untuk memastikan stabilitas sektor keuangan Indonesia.

- Implementasi Basel III di Indonesia

Indonesia, melalui Bank Indonesia dan Otoritas Jasa Keuangan (OJK), mulai menerapkan ketentuan Basel III untuk bank-bank yang beroperasi di negara ini. Meskipun masih dalam tahap adaptasi, penerapan Basel III di Indonesia bertujuan untuk memperkuat modal dan likuiditas bank, serta mengurangi potensi risiko sistemik. - Implementasi Solvency II di Indonesia

Sektor asuransi di Indonesia juga menghadapi tantangan terkait penerapan prinsip-prinsip yang terkandung dalam Solvency II. Otoritas Jasa Keuangan Indonesia sedang merumuskan regulasi yang lebih ketat terkait pengelolaan modal dan risiko, guna meningkatkan daya tahan industri asuransi domestik terhadap potensi krisis global.

Optimalkan pengelolaan risiko di perusahaan Anda

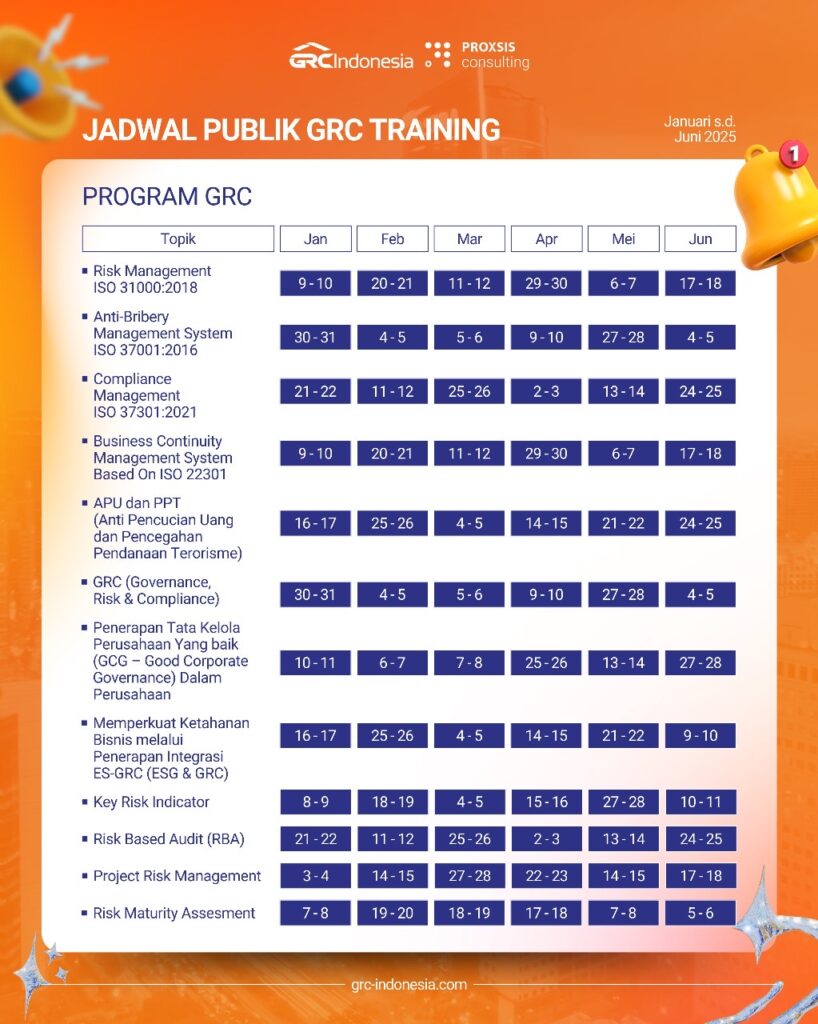

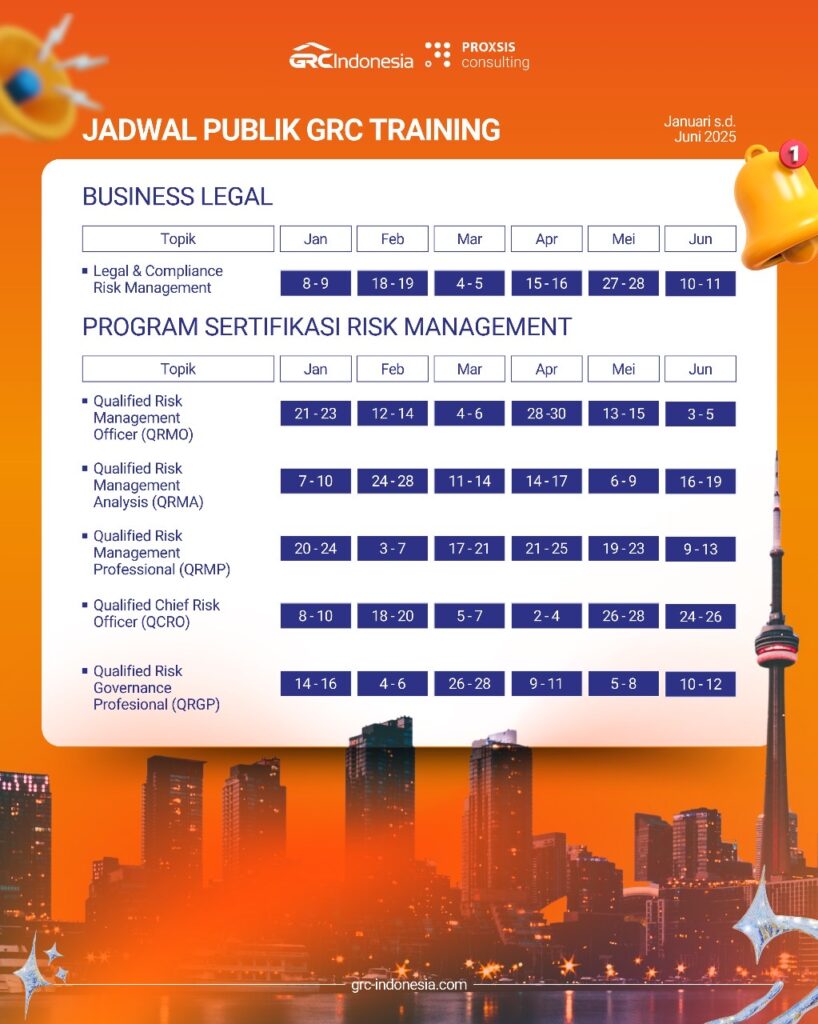

Pelatihan Manajemen Risiko Berdasarkan ISO 31000 menjadi salah satu solusi bagi perusahaan dalam meningkatkan pengelolaan risiko. Berangkat dari itu, GRC Indonesia kembali menggelar Pelatihan Manajemen Risiko Berdasarkan ISO 31000.

Pelatihan ini akan membekali Anda dengan pengetahuan dan keterampilan untuk mengidentifikasi, menilai, dan mengelola risiko secara efektif menggunakan standar internasional. Pelatihan ini mencakup materi seperti:

- Pemahaman dasar ISO 31000

- Proses identifikasi dan penilaian risiko

- Pengelolaan dan mitigasi risiko secara efektif

- Penyusunan rencana kontinjensi

- Penerapan ISO 31000 dalam organisasi

Dapatkan wawasan praktis untuk meningkatkan ketahanan organisasi dalam menghadapi ketidakpastian dan mencapai tujuan dengan lebih aman. Jangan lewatkan kesempatan untuk meningkatkan kemampuan manajerial Anda!.Segera daftarkan diri Anda di sini.